投資信託の仕組みと選び方

目次

投資信託の仕組み

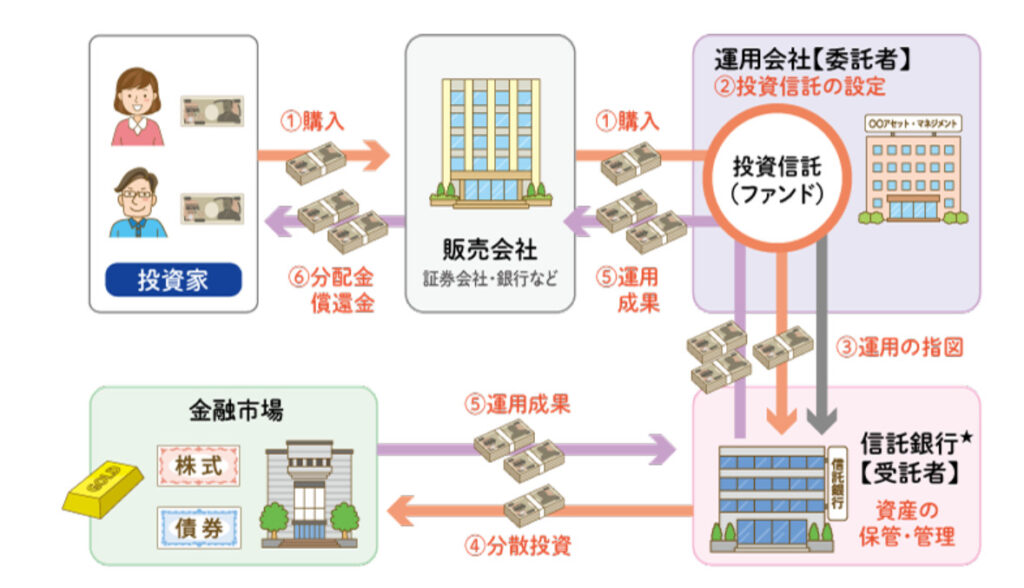

投資信託とは、多くの投資家からお金を集めて、運用の専門家が株式や債券などに分散して投資する金融商品です。投資信託には、販売会社、運用会社、管理会社という3つの専門の会社が関わっています。

投資信託は元本が保証されている金融商品ではありません。市場環境や為替変動などによって基準価額が変動し、損失が生じることもあります。

また、手数料や運用費用なども必要となります。投資にあたっては、目論見書や契約締結前交付書面などをよく読むことが必要です。

販売会社

販売会社は、証券会社や銀行などで、投資家の窓口となります。

販売会社は、投資信託の販売や換金、分配金や償還金の支払いなどを行います。また、投資家が資産運用する際の相談にも応じます。

運用会社(委託者)

運用会社は、投資信託を作り、投資家から集めたお金を運用する会社です。

運用会社は、経済や金融の情報を収集・分析し、どの資産にどうやって投資するかを考えます。そして、管理会社に対して運用の指図を出します。

管理会社(受託者)

管理会社は、信託銀行などで、投資家から集めたお金を保管・管理する会社です。

管理会社は、運用会社からの指図に従って、株式や債券などの売買や管理を行います。管理会社は、投資家から集めたお金を自社の財産とは区別して保管・管理しています。そのため、投資信託を運営する各会社が破たんしても、投資家のお金は法的に保護されています。

【出典】日本証券業協会 投資の時間「金融商品の特徴」

投資信託の選び方

自分の投資目的や期間、リスク許容度などを考慮した投資信託の選択

投資信託には、株式や債券、不動産などさまざまな資産に投資するものがあります。また、インデックス型やアクティブ型など、運用方法も異なります。

一般的には、リスクが高いほどリターンも高くなる可能性がありますが、逆に損失も大きくなる可能性があります。そのため、自分の目標や状況に合わせて、バランスの良い投資信託を選ぶことが大切です。

投資信託を選ぶ際のポイント

投資に対する考え方は人それぞれなのですが、一般的な投資信託を選ぶ際のポイントを挙げてみます。

- 投資目的や期間に応じて、株式型や債券型などの大まかなカテゴリーを選ぶ

- 運用方法に応じて、インデックス型やアクティブ型などの運用スタイルを選ぶ

- 純資産総額や運用実績などのファンドの特徴を比較する

- 売買手数料や信託報酬などのコストを確認する

- 毎月分配型や通貨選択型などの特殊な投資信託は注意深く検討する

投資信託のメリットとデメリット

メリット

- 分散投資

投資信託は複数の資産や企業に投資するため、リスクを分散することができます。特定の銘柄やセクターの影響を受けにくくなるため、ポートフォリオ全体の安定性が高まります。 - 専門知識の活用

ファンドマネージャーは投資市場の専門家であり、適切な資産選定やリバランスを行うことで、投資家にとって最適なリターンを追求します。 - 手軽さ

個別株や債券の選定と比較して、投資信託は手軽であり、個々の資産選定や取引を行う手間が減ります。特に初心者にとっては、専門知識がなくても参加しやすい利点があります。 - 少額から参加可能

投資信託は一般に少額から投資することができるため、資金が限られている投資家にも投資機会を提供されています。 - 流動性

多くの投資信託は日々取引が可能であり、資金の引き出しが比較的容易です。

デメリット

- 費用

投資信託には運用報酬や販売手数料などの費用がかかります。これらの費用はリターンに影響を及ぼす可能性があります。 - 信託報酬の透明性

一部の投資信託は報酬体系が複雑で、投資家が実際にどれだけのコストを負担しているかが分かりにくい場合があります。 - 市場リスク

投資信託は市場の変動に影響を受けます。市場が下落した場合、投資信託の価値も減少する可能性があります。 - 選択肢の制限

投資信託はファンドマネージャーによって運用されるため、個別の資産選定の自由度が制限されます。自分で特定の銘柄に投資することはできません。 - 税務に対する影響

投資信託の売買には税金がかかる場合があり、税金の取り扱いを理解しておく必要があります。